大竹氏がまず指摘したのは、お金の勉強がいかに大切か。ほとんどの人がお金の知識を学ばぬまま社会人になる現状に、彼女は危うさを見る。

「お金は私たちの生活に欠かせないものです。だれもが多少なりとも毎日、そして一生お金を使います。お金との正しい付き合い方を学ばずに社会に出るのは、無免許で車を公道で走らせるようなもの。取り返しのつかない事故に遭わないとも限りません」

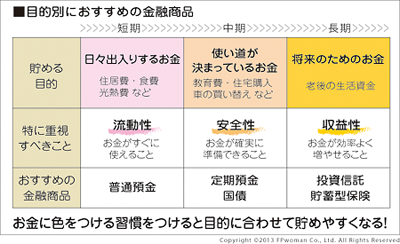

資産運用の大原則は、目的に応じて金融商品を選ぶこと(右表)。教育費のように目的が明確なお金は、定期預金や国債など、安全確実で決まった時期に現金を手にできる商品に預ける。株式や投資信託のような元本割れリスクのある商品に振り分けていいのは、特に目的が決まっていない将来のためのお金だ。

最後に大竹氏が強調したのは、リスクとリターンは比例すること。「『ノーリスクなのにハイリターン』などとうたう金融商品を勧められたら、それは詐欺の可能性大です。くれぐれも注意してください」

財務省の百目鬼氏は個人向け国債の魅力を解説。特に新鮮に響いたのは、国債を直接買うことのメリットだ。「一般家庭の金融資産、約1700兆円のうち半分以上は現金か預金ですが、銀行などの金融機関は預金の多くを国債で運用しています。つまり預金のある方は間接的に国債を持っているということ。しかし間に仲介者が入ると、必ず何らかの手数料が発生します。直接購入により、少しでも有利に資産を殖やしていただくために開発したのが個人向け国債です」

そして、金利と信用力の関わり。金融商品を選ぶとき、つい金利の高いものに傾きがちだがそこには必ず理由があるという。「金利が高い社債などがありますが、それは信用力が低いから。リスクが高い分、金利を高くしないと買ってもらえないのです」

逆にいえば国債の金利が低いのは、それだけ国の信用力が高いため。個人向け国債には、さらに安全性を高めるための仕組みが導入されている。通常の国債は期間中に換金すると元本割れする可能性があるが、個人向け国債は1年過ぎればいつでも額面価格で買い取ってもらえる。つまり元本割れの怖れがない。

「個人向け国債は期間3年、5年、10年の3種類。3年と5年は固定金利、10年は変動金利です。お金が必要になる時期に合わせて期間を選ぶのが基本ですが、これから金利が上がるとお考えなら変動金利を選んだほうがいいでしょう。お近くにあるほとんどの金融機関で、1万円からご購入できます」

次いで参加者からの質問に、百目鬼氏が答えた。

【Q】マイナス金利の国債に買い手が付くのはなぜですか?

【A】背景には最近、円をドルに換える動きの活発化を受けて、その際の手数料が高くなっていることがあります。たとえば日本のA銀行が海外の株式や債券を買うために、現地のB銀行に円を売り、ドルを買ったとしましょう。B銀行はその円を何かで運用する必要がありますが、そこで有力な選択肢になるのが国債です。理由は信用力が高く、必要なときに容易に現金化できるから。B銀行は円を買ったときに高い手数料をもらっているので、たとえ金利を払っても損をすることがないのです。

今月定年を迎えました。贅沢をするほうではないので老後資金はなんとかなると思いますが、病気や寝たきりになる可能性を考えると不安は尽きません。それもあって、株式投資などでお金を殖やそうと考えています。今日印象に残ったのは「投資は働くことと同じ」というご指摘です。社会貢献の一面もあると思えば、選ぶ銘柄も変わってきます。勉強になりました。(東京都・Kさんご夫妻)

2度目の受講です。前回、大竹先生のお話に感銘を受けたので、ご著書も拝読しました。今日は復習のつもりで参加したのですが、おかげさまでモチベーションがグンと高まりました。わが家の場合、対策が必要なのは教育費です。上の子が小学校高学年になってから、目に見えて出費が増えていますので……。安全確実な個人向け国債を試してみようかと考えています。(東京都・Nさん)